DAX future

U kontraktů DAX-Future se rozlišují dva druhy obchodů: long position označuje povinnost zaplatit při splatnosti dohodnutou cenu a odebrat DAX portfolio; při short position je povinnost dodat - na oplátku dostane dodavatel kupní cenu. Normálně však podíly DAX nejsou reálně dodávány, nýbrž se uskuteční hotovostní vyrovnání.

Future kontrakty se obchodují na DAX na Eurex každý burzovní den. Hodnota kontraktu odpovídá 25-násobku aktuální stavu future v eurech. Termíny vypršení kontraktů jsou vždy třetí pátek v březnu, červnu, září a prosinci.

Cena future kontraktu se řídí podle nabídky a poptávky, přičemž účastníce trhu anticipují svá očekávání diskontovaného stavu indexu k termínu vypršení. DAX future se proto zaznamenává výše než DAX index. Rozdíl je obvykle tím větší, v čím vzdálenější budoucnosti se termín vypršení nachází. K termínu vypršení si odpovídají stavy DAX a DAX future.

Vkladatelé, kteří kupují DAX future, musejí vést separátní konto s peněžitými zárukami u své banky (margin konto). Každý bod rozdílu oproti kupní hodnotě DAX future je z tohoto konta odečten v hodnotě 25 eur, respektive je připočten. Nedostačují-li už peněžité záruky bance, musí vkladatel peníze "doplatit". Neučiní-li to, může banka kontrakt ihned prodat.

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

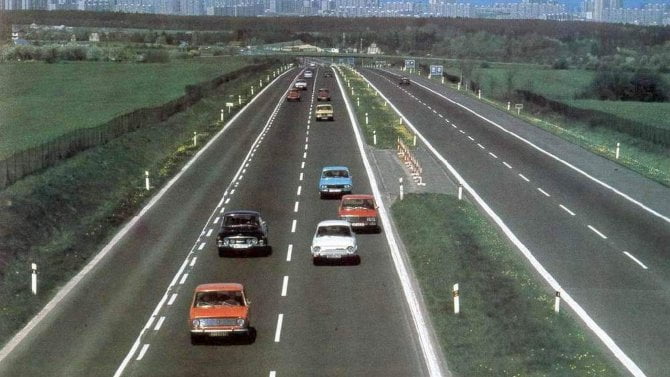

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze